Оптимизация кампаний в тематике с высокой конкуренцией

Как увеличить объем заявок на 76% и при этом снизить стоимость привлечения заявки на 13%

Наш клиент – профессионал на рынке финансовых услуг, компания с безупречной репутацией. Он обратился в наше агентство, потому что рекламные кампании, настроенные другим подрядчиком приносили недостаточное количество заявок, а клиент хотел масштабировать бизнес. Важным условием клиента было сохранить стоимость заявки на прежнем уровне.

Мы взялись за этот проект, поставив перед собой цель-максимум – не только принести заказчику больше лидов, но и снизить стоимость их привлечения.

Тематика финансовых услуг высококонкурентная: стоимость клика может достигать 100 руб. и выше. В этой ситуации принципиально важна тщательная проработка семантики. Это позволяет настраивать более гибкие стратегии по управлению ставками, находить лазейки в менее "разогретый" аукцион, а в результате – снижать стоимость выкупаемого трафика, не теряя в объемах.

Проанализировав текущее семантическое ядро, мы выявили "узкие места":

- Неполное "покрытие" тематики. Семантическое ядро нуждалось в расширении. Часть финансовых продуктов, которыми занимался брокер, в принципе не была отражена в запросах. А те запросы, которые уже были собраны предыдущим подрядчиком, нужно было дополнять.

- Не проработаны поисковые подсказки. Поисковые подсказки в Яндекс и Google – это по сути наиболее популярные "хвосты" к целевым запросам. Они отражают самые актуальные естественные запросы потенциальных клиентов. Нельзя упускать этот пул "горячих" запросов, особенно в тематике с активным аукционом.

- Большой пул запросов в "мало показов". Статус "мало показов" автоматически присваивается рекламной системой группам с низкой частотностью. Такие группы исключаются из аукциона, т.е. объявления по запросам в них просто не показывались. Чтобы запросы работали, а не лежали мертвым грузом, – нужно было пересмотреть их частотность и переформировать группы.

Устранив эти "узкие места", мы получили первоначальный результат в цифрах:

- Стоимость клика на поиске удалось снизить до 11%.

- Объем целевого трафика с поиска вырос почти в 2 раза.

Но наша задача состояла не только в том, чтобы улучшить результаты на уровне синтетических показателей, но и показать эффективность в плане бизнес-результата – объема заявок и CPL.

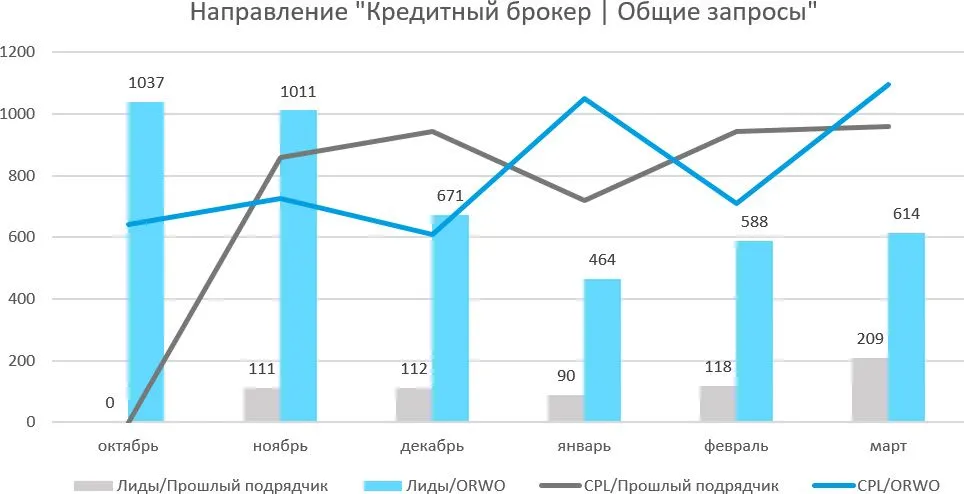

Например, в кампаниях по общим запросам "Кредитный брокер" (ключевые слова, охватывающие услуги кредитного брокера, помощь в получении кредита и др.) семантика изначально была проработана слабо. Трафика было немного, заявок тоже. Но на наш взгляд, в этом направлении был большой потенциал для клиента – это направление можно было превратить в хороший генератор лидов. Мы полностью переработали семантику, существенно расширили ее – и это привело к взрывному росту заявок.

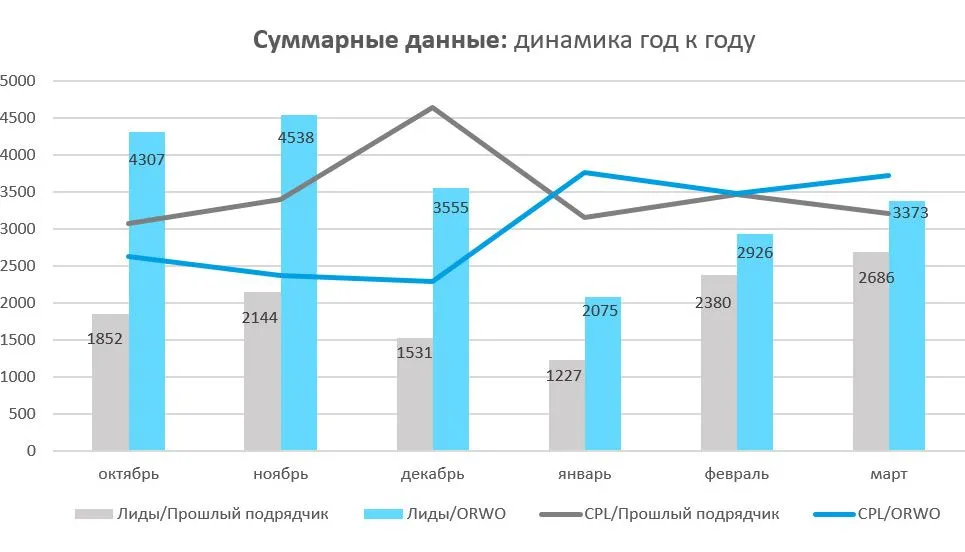

Сравниваем показатели год к году, т.к. на спрос, а то есть и на объем заявок существенно влияет сезонность и корректнее сравнивать результаты с учетом сезонности:

Даже если не брать октябрь (в этом месяце у прошлого подрядчика нет данных по заявкам), количество лидов по этому направлению увеличилось в 4 раза.

Стратегия оказалась успешной, но было несколько "но". Конкуренты активно выходили с агрессивными стратегиями, что отражалось на нестабильности CPL. Кроме того, учитывая разброс по среднему чеку заявок с этого направления, мы приняли решение скорректировать стратегию: перераспределить бюджет, чтобы высвободить ресурс и усиляться прицельно по финансовым продуктам.

Детальная кластеризация семантики позволила нам перестроить структуру рекламных аккаунтов. Это было необходимо для управления настройками "от продукта". У разных финансовых продуктов разная маржинальность. Естественно, и CPL по каждому продукту должен был быть разным.

Реструктуризация аккаунта проводилась итерационно – начинали с наиболее приоритетных блоков, постепенно перестраивая кампании.

Оптимизация структуры и новая стратегия работы со ставками дали положительные плоды. Приведем в качестве примера результаты по наиболее топовым финансовым продуктам.

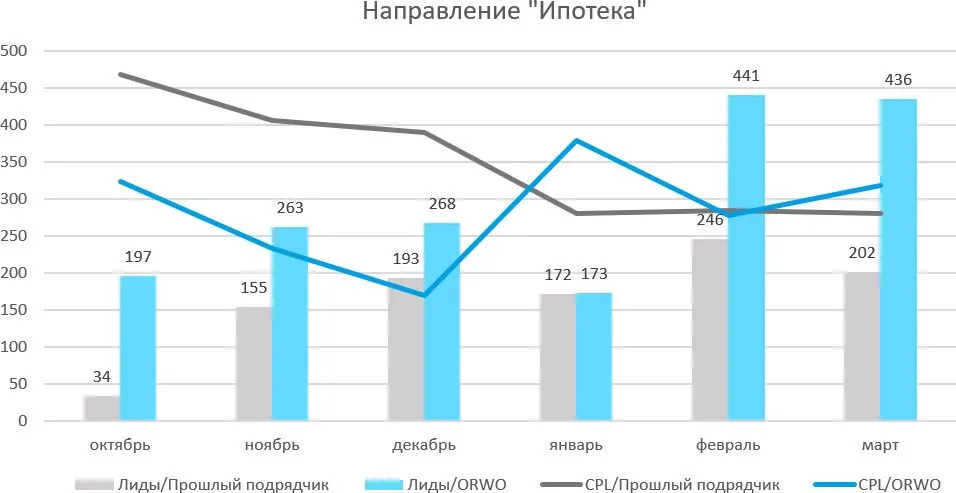

Ипотека

Удалось увеличить объем заявок примерно в 2 раза относительно результатов прошлого подрядчика. При этом CPL снизили на 19,4%.

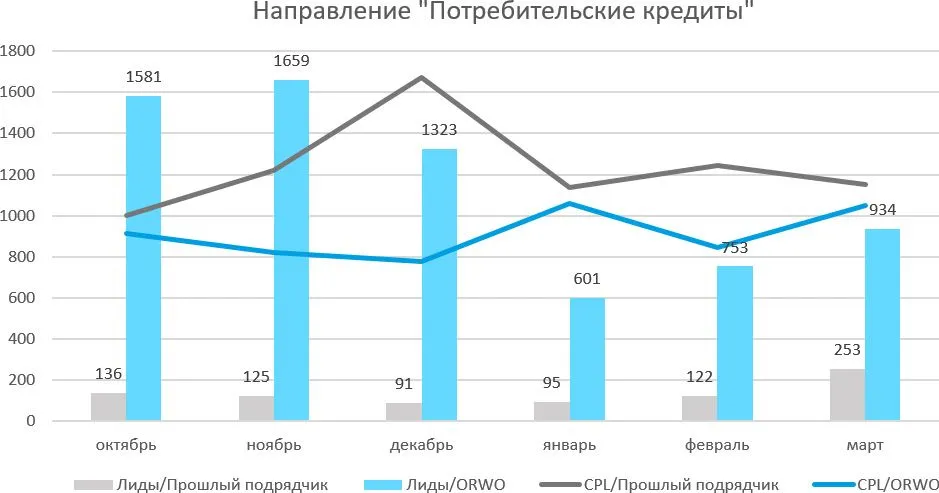

Потребительские кредиты

Еще одно направление, в котором было далеко неполное "покрытие" семантики. За счет проработки запросов, реструктуризации компаний в комплексе с верной стратегией – удалось вырастить объем лидов в 8 раз. CPL при этом снизили на 26%.

Учитывая высокую стоимость клика на поиске, мы понимали, что нужно задействовать сети как дополнительный источник трафика и сразу заложили это в стратегию. Конечно, сетевой трафик имеет свою специфику. Он дешевле, чем поисковой, но значительно менее конверсионный и приводит заявки с более высоким CPL.

В первую очередь, важно понимать, что сетевой трафик работает на других этапах маркетинговой воронки.

Мы отказались от чисто охватных стратегий, понимая, что это больше имиджевая история и она может сильно завысить рекламные расходы. Вместо этого, мы сразу сосредоточились на 2-ом этапе воронки, а именно – сфокусировали сетевые кампании на тех, кто уже готов заказать услугу и находится в стадии принятия решения, куда именно обратиться за кредитом.

Важно было таргетироваться на аудиторию, которая:

- уже сравнивает условия по кредитам / залогам / ипотеке и др. в разных банках;

- рассматривает вариант обратиться к брокеру.

Это удалось успешно реализовать за счет правильных связок таргетингов:

- комбинации соц-дем таргетингов и ключей;

- комбинации краткосрочных интересов и ключей;

- look a like – аудитория пользователей, похожих на текущих клиентов (рекламная система находит пользователей с похожими поведенческими характеристиками на основе данных из CRM);

- места размещения;

- особые аудитории по интересам – в сетевых кампаниях Google Ads (настройка показа объявлений на определенный "портрет" целевой аудитории).

Ремаркетинговые сценарии также позволяли возвращать клиентов на сайт, пока они еще в стадии выбора. И минусовать аудиторию, которая уже оставила заявку, чтобы не расходовать средства впустую.

Конечно, не все так радужно. Если в РСЯ (рекламной сети Яндекса) мы вышли на нужный CPL в первый же месяц, то в КМС (рекламной сети Google) на это ушло 3 месяца. Тем не менее, результат был достигнут – мы получили дополнительный источник более дешевого трафика.

Проанализировав первые результаты, мы обратили внимание, что по части финансовых продуктов конверсия в заявку выше для трафика с мобильных устройств. Это была точка роста: за счет увеличение доли мобильных, например, по ипотеке, мы рассчитывали повысить конверсию – а то есть дополнительно снизить CPL.

Для этого мы, во-первых, дополнительно проработали объявления. Добавили тексты, ориентированные на чтение непосредственно с мобильных устройств:

- короче заголовок и текст;

- обязательное наличие номера телефона в расширении, чтобы была возможность сразу позвонить, не заходя на сайт.

Во-вторых, разделили кампании на mobile и desktop, чтобы была возможность отдельно управлять бюджетами и ставками для каждого типа трафика. Правда, на этом этапе мы столкнулись с техническими ограничениями рекламных систем. Чтобы их обойти, нам пришлось поискать нестандартное решение.

Суть в следующем: в Google Ads выделить отдельно мобильные кампании не представляет проблемы, это решается за счет настроек по типу устройств. В Яндекс Директ же попросту нет технической возможности разделить mobile и desktop. Максимально, что можно сделать – выставить корректировку -50% для мобильных. Это позволяет сделать акцент на трафик с персональных компьютеров, но выделить отдельно мобильные так не получится.

Тем не менее, мы нашли решение, хотя и не очевидное – разделение трафика провели с помощью настроек на уровне ставок. В мобильных кампаниях выставили ставки в 3 раза меньше, чем в аналогичной кампании на поиске, и настроили коэффициент на мобильные устройства +300%. В аналогичной кампании на десктопе выставили максимально допустимый коэффициент на мобильные -50%.

Таким образом, при запросе на мобильных устройствах приоритет стал отдаваться мобильным компаниям, так как у них ставка оказывалась выше, чем в кампании на десктопе.

За счет такого разделения нам удалось сместить акцент на мобильный трафик там, где он показывал более высокую конверсионность, и на выходе – снизить CPL по ряду продуктов до -19%.

Клиент был доволен результатами, тем не менее, мы обратили внимание, что между внутренними данными клиента и тем, что мы видим в Analytics, – есть несовпадение данных. Между системами аналитики и CRM такое расхождение достигало 10-15%. Несмотря на то, что оно не считается критичным, мы были заинтересованы – как и наш клиент – в том, чтобы максимально точно отслеживать реальный объем заявок.

В первую очередь мы провели полный аудит настроек аналитики:

- корректность размещения кодов счетчиков;

- корректность настройки целей в системах аналитики;

- корректность передачи целевых событий на сайте;

- полнота UTM-разметки кампаний.

Аудит не выявил ошибок, которые могли бы приводить к расхождению данных. Поэтому мы предположили, что проблема могла быть на этапе отправки данных в CRM. Как выяснилось, это было верное направление мысли: действительно, при попадании в CRM часть заявок неправильно атрибуцировалась – например, записывалась как заявка с прямого перехода, а не из контекстной рекламы.

Мы решили этот вопрос следующим образом: настроили прокидывание данных об источнике заявок напрямую в CRM. Это позволило минимизировать расхождение между системами аналитики и внутренними данными клиента.

Таким образом, и клиент, и мы получили еще большую прозрачность в плане анализа заявок и их конверсии в договор.

Для адекватной оценки нужно сравнивать результаты год к году. Отслеживание целевых действий в Analytics было настроено только с октября 2018. Поэтому данные для сравнения мы берем с октября.

Нам удалось привести максимум в 2,3 раза больше лидов за месяц, чем прошлому подрядчику. В среднем же прирост составил +76% лидов год к году. Одновременно мы снизили CPL на 13%, при этом в некоторые месяцы стоимость заявки удавалось снизить до 50%.

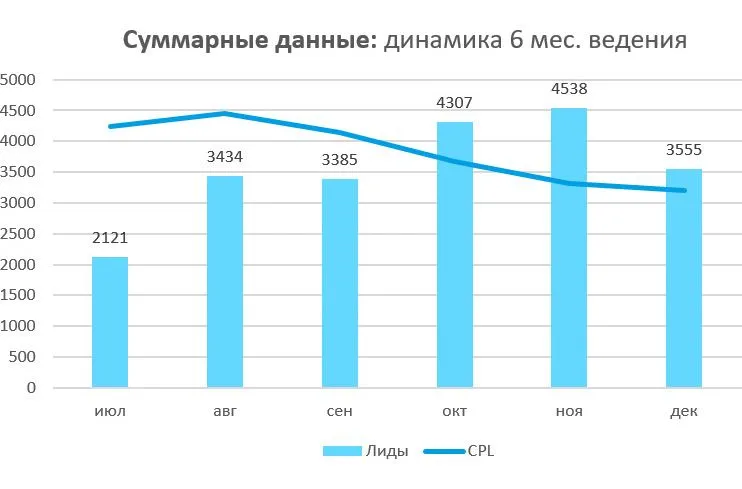

Уже в первый месяц работы над проектом мы наблюдали положительную динамику. Но в объеме заявок пока отставали. Тем не менее, за счет оптимизации и полной переработки семантики и структуры, нам удавалось планомерно растить объем лидов от месяца к месяцу.

Несмотря на высокую конкуренцию на рынке финансовых услуг, мы нашли продуктивную стратегию для того, чтобы масштабировать проект по заявкам. При этом мы не только избежали роста стоимости лида, но и снизили итоговый CPL.

В первую очередь, этого удалось достичь за счет формирования грамотной базы для старта рекламы. Здесь не последнюю роль сыграл анализ и проработка качества “покрытия” тематики. Расширение и детальная кластеризация семантики позволили по части продуктов достичь роста заявок до 8 раз.

Кроме того, копнув вглубь, мы смогли найти дополнительные точки роста: за счет разделения мобильного и десктопного трафика нам удалось дополнительно повысить конверсионность кампаний. Сетевые кампании удалось эффективно задействовать как дополнительный источник более дешевого трафика. А правильно подобранные связки таргетингов позволили нам контролировать качество трафика.

И наконец, оптимальная структура рекламных аккаунтов, управление ставками "от продукта" и максимальная прозрачность в аналитике – позволили закрепить результат и выйти на стабильно высокие показатели. Как итог – рост заявок до 2,3 раз/мес, в среднем +76% при снижении стоимости заявки на 13%.

Клиент доволен результатами, но это не повод останавливаться. На данный момент мы обсуждаем дальнейший вектор развития проекта: планируется добавление ряда новых продуктов и подключение новых инструментов.